この記事では、自動車部品で有名なデンソーの2020~2022年に株価上昇した要因(原因、理由)について、分析した情報を解説していきます。

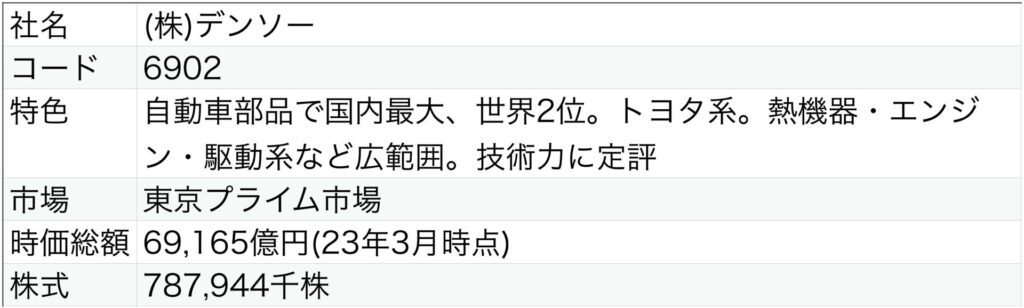

デンソーの企業概要

まずは、デンソーの概要を確認していきたいと思います。

出典:2023年3集 会社四季報

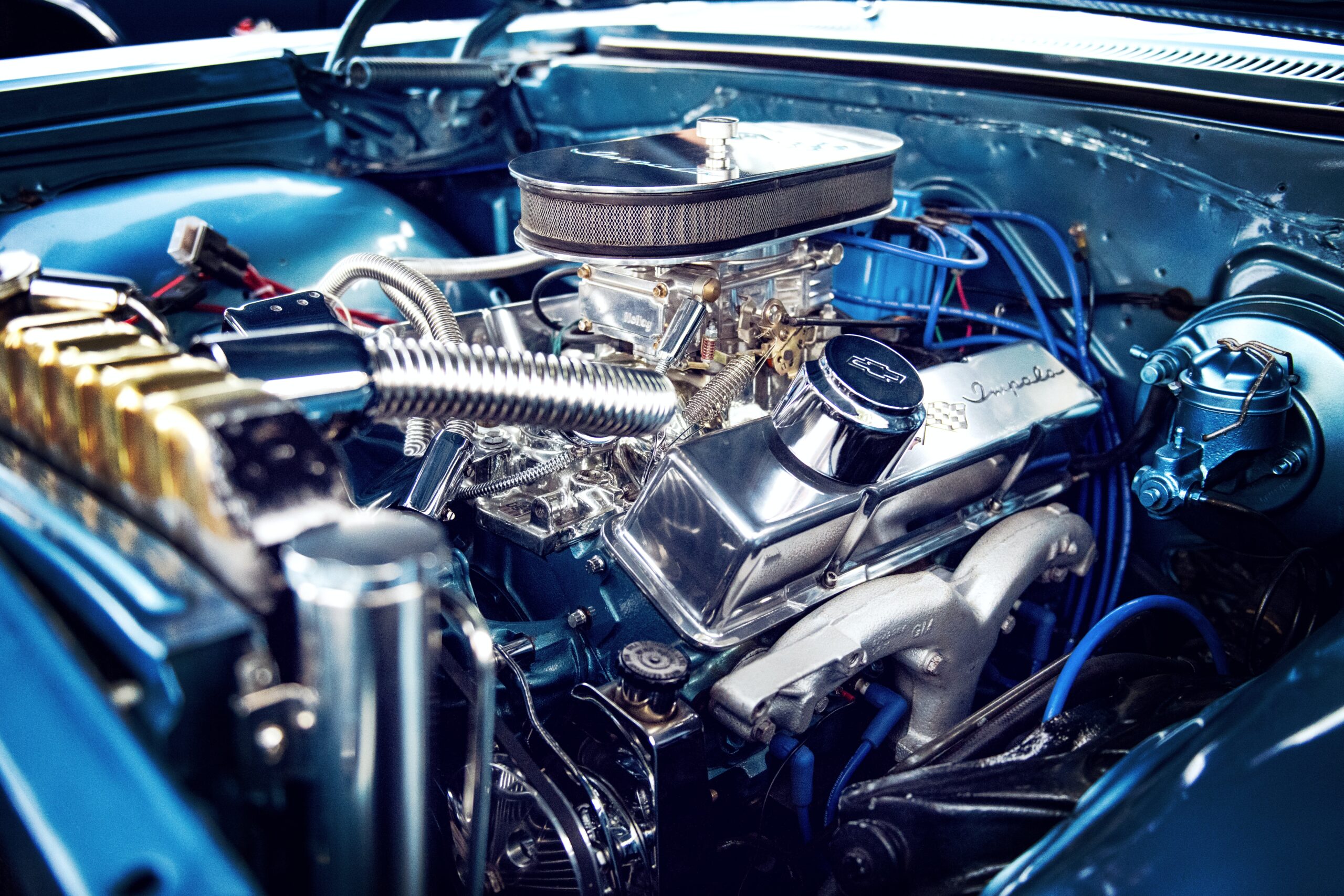

デンソーは、サーマルマネジメント&エアコンシステムやパワートレインシステム、セーフティ&コックピットシステムなどの部品を製造している会社です。

サーマルマネジメント&エアコンシステムでは、発熱した電池を冷却するためのチラーや車内の温度、湿度を調節するHVAC(室内空調)ユニット、車内の空気を清浄するデバイス、トラックの荷室を一定の温度に維持する冷凍機など、車内の温度や空気を調節する幅広い部品を扱っているようです。

パワートレインシステムでは、エンジンの燃焼室に必要な量の空気を送り込むシステムやガソリンエンジンの混合気(ガソリンとエンジンに取り込まれる空気が混じり合ったもの)に着火するシステム、車から排出されるガス(排ガス)中の成分や温度を正確に検出し、有害物質を触媒などで除去するシステム、燃料タンクから燃料をエンジンに供給するシステム、温度が上昇したエンジンを冷却し適温に保つシステム、エンジンの力で発電するシステムなど、こちらも幅広い製品を扱っているようです。

セーフティ&コックピットシステムでは、最近の車では当たり前のように搭載されるようになった歩行者、車両、道路など車両周りの環境を検出するシステムや走る・曲がる・止まるを制御する車両運動制御システム、衝突時の状態を検出しエアバッグを確実に作動させる衝突安全システム、雨粒や明るさなど周囲環境を検知し視界を確保する視界支援システム、乗員の状態を見守り、人・社会・クルマをつなぐコックピット情報システムなど、こちらも幅広い製品を扱っているようです。

この中でも、個人的に面白い製品だと感じたのは、セーフティ&コックピットシステムのドライバーステータスモニターです。

ドライバーステータスモニターは、ドライバーに安全運転を促すために、カメラで撮影したドライバーの画像をもとに、顔の向きや目の開き具合などを解析し、警報を鳴らす製品のようで、画像認識アルゴリズムでドライバーの顔画像を、おそらく事前に学習させて作製したAIモデルで判定を行っているものと思われます。

また、この画像認識アルゴリズムは個人によって異なる眼の特徴を自動的に学習する機能も内蔵しているようです。

この技術がどの車にも普及して、居眠り運転による飲酒運転での事故が少しでも減少したらいいなーと感じました。

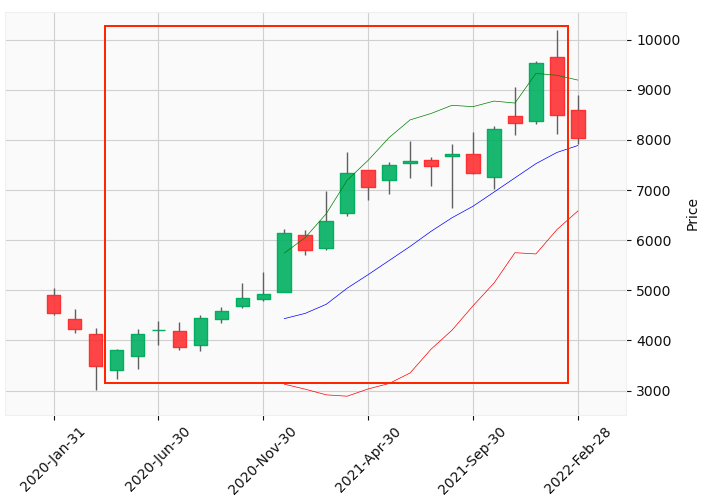

それでは、デンソーの2021~2023年に株価上昇したチャートを見ていきます。

株価チャート

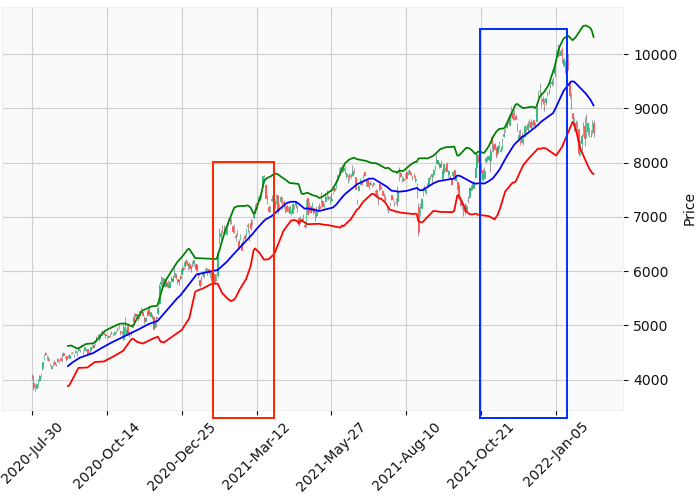

こちらの月足の株価チャートで示した、赤四角で囲んだ部分が今回分析を行う株価上昇部分となります。

株価上昇に転じる前の株価の底が、約5,000円となっています。

その後、約10,000円付近まで上昇しているので、株価の底5,000円でデンソーの株式を購入できれば、10000円/5000円=200%(2倍株)となり、デンソーの株式を購入したお金が2倍になったということになります。

100万円分購入していたら、200万円に変化ということですね。

それでは、気になる2倍株に変化した要因・理由を分析していきます。

上昇要因の分析

財務面での分析

まずは、各企業のIRページにて、開示されている決算や有価証券報告書に記載の財務状況から、株価上昇の要因・理由を分析していきます。

ちなみに、デンソーの決算や有価証券報告書が開示されているIRサイトのURLは、こちらです。ご興味ある方は、ぜひご確認頂ければと思います。

財務面で確認する項目は、以下に示す通りで、投資の神様と言われるウォーレン・バフェットの指標(出典:バフェットの財務諸表を読む力)をお借りして、財務面の状況を確認していきたいと思います。

財務面の確認項目

- 売上高(営業収益)

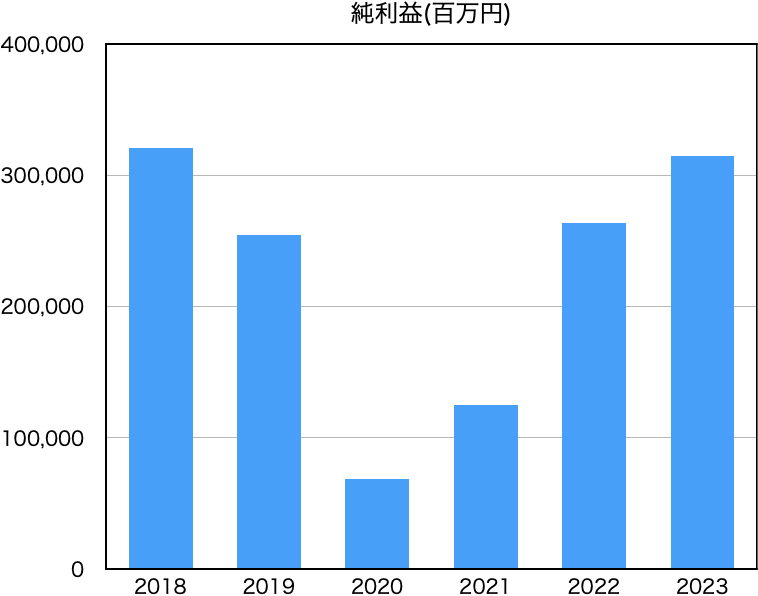

- 純利益

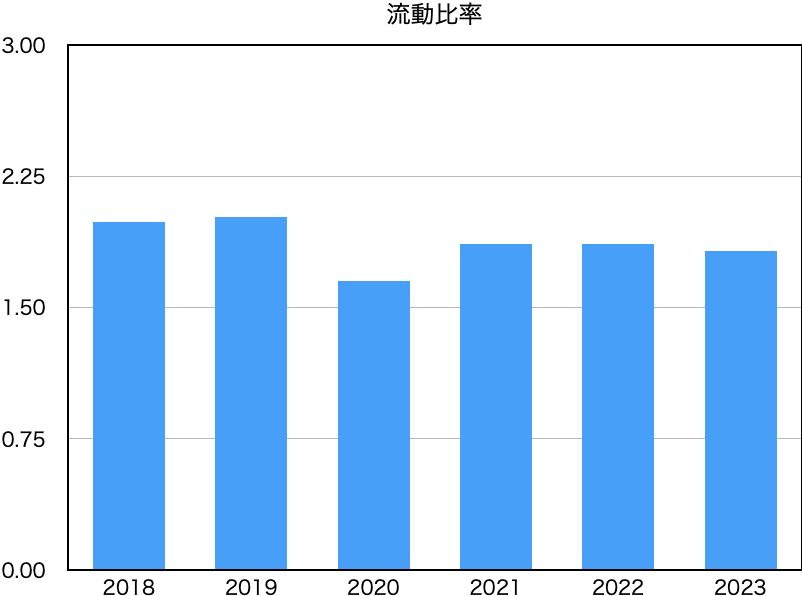

- 流動比率(=流動資産/流動負債)

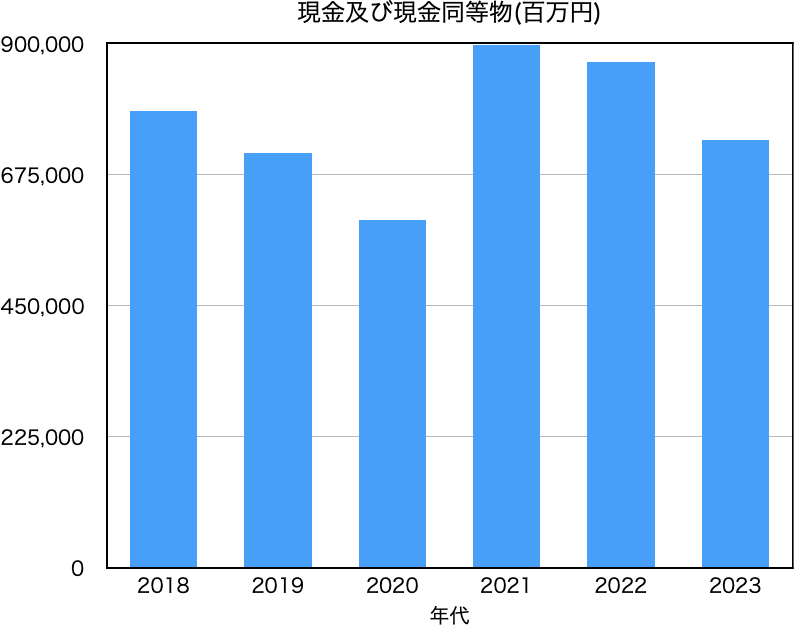

- 現金

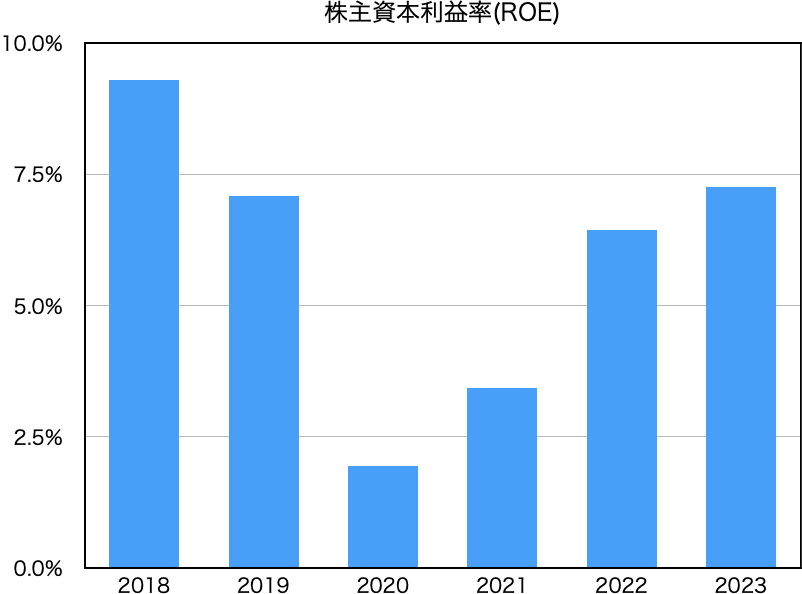

- ROE(株主資本利益率=純利益/純利益)

- EPS(1株当たり利益=純利益/発行済み株式総数)

- キャッシュフロー・マトリックス

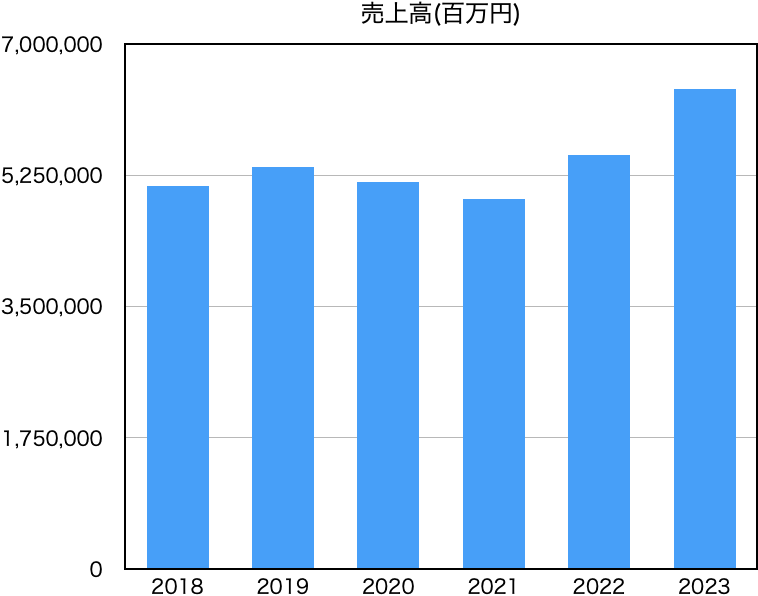

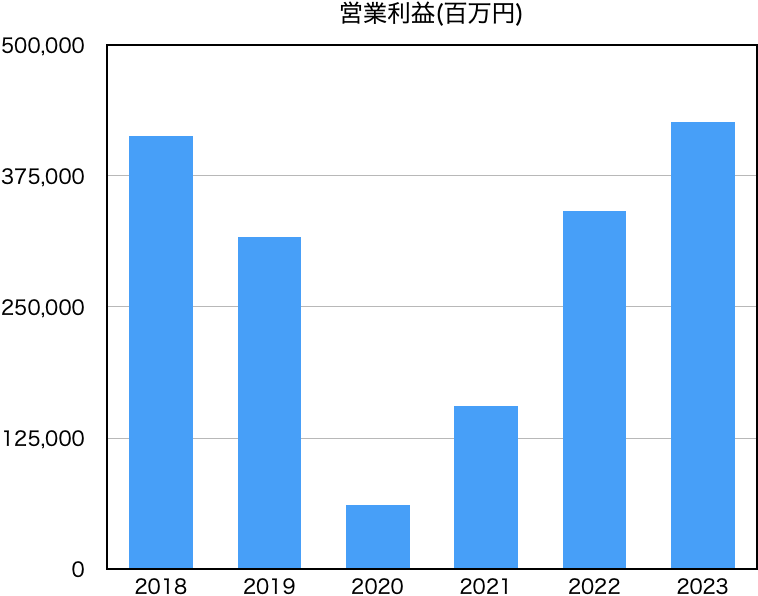

売上高・営業利益・純利益

売上高と営業利益、純利益は以下グラフのようになります。

株価上昇があった期間が、2020~2022年となりまして、2021年から2022年にかけて、売上高は少し横ばいではありますが、営業利益と純利益は、2020年に大幅に減少した後、V字回復の右肩上がりに増加していることが分かります。

まず、2020年の大幅な減益の要因については、燃料ポンプの品質不正が発覚したようで、リコール費用の引当が大きな要因となったようです。

リコール台数は、世界で745万台超に達したようで、不具合の内容としては、樹脂製インペラ(羽根車)が変形してポンプケースと接触し、作動不良を起こしてエンジンを停止させる恐れがあるようです。

不具合の原因としては、樹脂製インペラに対する不適切な成形条件にあり、その不適切な成形条件によって、樹脂の密度が低下して、樹脂の内部に生じた隙間にガソリンが侵入して、膨潤(物質が溶媒を吸収して、体積が増加する現象)してしまったようです。

この大規模なリコール費用を計上した影響で、2020年は大幅な減益となったようです。

一方、2021年の利益の回復要因については、新型コロナウイルス感染症の影響による操業度差損や引き続きの上述したリコール費用の引当があったものの、緊急の止血施策やソフト開発ツール導入による研究開発の効率化など体質変革の加速により、利益が回復したようです。

やはり、2020年のリコール費用がかなりの金額だったようで、コロナの影響があった2021年の方が、2020年の利益が高くなったようです。

リコールで下がった株価が、利益のV字回復で信用を取り戻して、株価が上昇したのではないかと考えられます。

その他財務状況

株価上昇の分析でも使いますが、主に投資対象としての適正を見る側面として、流動比率、現金、ROE(株主資本利益率)、EPS(1株当たり利益)、キャッシュフロー・マトリックスの数値を見ていきます。

ウォーレン・バフェット指標:過去5年以上0.5%以上か?

ウォーレン・バフェット指標:現金の推移は安定しているか、右肩上がりか?

ウォーレン・バフェット指標:株主資本利益率(ROE)は安定的に高い数値か?

参考:2018年 日本の上場企業ROE平均値9.4%(出典:経済産業省)

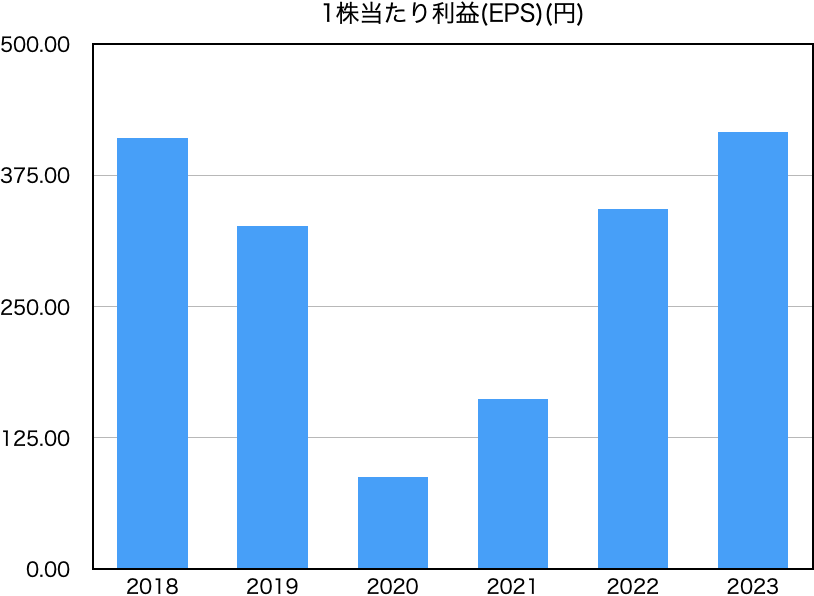

ウォーレン・バフェット指標:1株当たり利益(EPS)が安定的に高くなっているか?

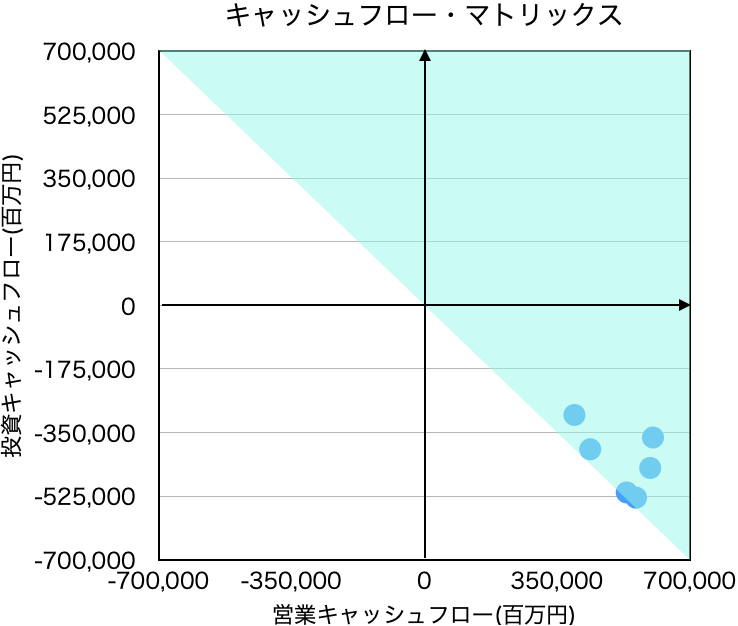

ウォーレン・バフェット指標:キャッシュフロー・マトリックスが安定期もしくは投資期か?(下図参照)

これらの指標を確認すると、やはり利益が落ち込んだ2020年、2021年のROEとEPSが少し悪化していますが、それ以外の数値は好調な数値となっていることが分かりまして、投資対象としては、そこそこの印象を受けます。

次に、日足でのチャートと各種テクニカル指標を確認し、もう少し詳細な株価上昇要因を見ていきます。

日足チャートとテクニカル指標での分析

日足チャートに、ボリンジャーバンド、MACD、RSIなどのテクニカル指標を追加したグラフがこちらです。(日足チャートのみと日足チャートにテクニカル指標追加したグラフを分けています)

■日足チャート

■日足チャート+MACD+RSI+出来高

※緑線:ボリンジャーバンド上線、青線:25日移動平均線、赤線:ボリンジャーバンド下線

<テクニカル指標説明>

ボリンジャーバンド: 一般的に、上線にローソク足が近づけば売り、下線にローソク足が近づけば買い(価格の大半が上線と下線の帯(バンド)の中に収まるという統計学を応用した指標で、様々な活用法がある)

MACD(Moving Average Convergence Divergence): ヒストグラムが「マイナス→0→プラス」で買いシグナル、「プラス→0→マイナス」で売りシグナル(売買タイミングを判断する指標)

RSI(Relative Strength Index): 一般的に70~80%以上で買われ過ぎ、20~30%以下で売られ過ぎ(買われすぎ、売られ過ぎを確認し、売買タイミングを判断する指標)

日足で確認すると、上がり下がりを何度も繰り返しながら、長い期間を掛けて、最終的に株価が約10,000円まで上昇したことが分かります。

それでは、比較的に大きめの株価上昇ポイントである、グラフに記載の赤四角部分および青四角部分の株価上昇分析をしたいと思います。

赤四角部分の株価上昇要因・理由

まず、初めに赤四角部分の期間(2021年2月付近)には、2021年3月期第3四半期決算と業績予想の修正に関するお知らせを発表しています。

2021年3月期第3四半期決算

2021年3月期第3四半期決算については、前年比で言うと、営業利益666億円(前年同1,627億円)と対前年同四半期増減率△59.0%、経常利益991億円(前年同1,976億円)と対前年同四半期増減率△49.9%となっています。

前年の2020年は、同第3四半期までは好調な業績でしたが、2020年3月に上述したリコールを発表していますので、リコール費用の引当で通期決算は大幅な減益になっていました。

したがって、2021年3月期の第3四半期決算は、対前年比では、大幅に悪化しているように思いますが、コロナの影響や引き続いたリコール費用の引当で少し利益が下がった影響で、これでも最終的な通期の利益としては、2021年の利益は、2020年の利益を超えた決算となりました。

業績予想の修正に関するお知らせ

次に、業績予想の修正については、2021年3月期通期連結業績予想を上方修正しています。

上方修正の内容としては、営業利益が前回予想1,000億円から1,500億円(50%)の上方修正、経常利益が前回予想1,310億円から1,840億円(40%)の上方修正となっており、大幅な上方修正となっております。

理由としては、2021年3月期第3四半期連結累計期間の実績及び足元の環境を反映したとあり、つまり、第3四半期の数値と足下の業績状況を鑑みたときに、前回予想していた業績より高くなる見込みになったということだと考えられます。

前回予想を報告したタイミングは、2020年7月と、リコール費用を計上後かつコロナウイルス全盛期で、少し低めに予想を出していたのかもしれません。

2021年3月期通期決算

最終的に2021年3月期通期決算の数値は、営業利益が1,551億円(業績予想の修正後の予想:1,500億円)、経常利益が1,938億円(業績予想の修正後の予想:1,840億円)と、上述した業績予想の修正をも超える営業利益および経常利益を計上しております。

これらの予想以上に好調な業績が投資家の好感を買い、株価が上昇したと考えられます。

青四角部分の株価上昇要因・理由

次に、青四角部分の期間(2021年10月~12月付近)には、剰余金の配当及び配当予想の修正に関するお知らせ(2022年10月29日)、トヨタ自動車のEV販売目標引き上げの報告(2022年12月14日)をしています。

剰余金の配当及び配当予想の修正に関するお知らせ

剰余金の配当及び配当予想の修正に関するお知らせ(2021年10月29日)については、年間配当額を140円から20円上昇させた160円に増額修正することを報告しています。

トヨタ自動車のEV販売目標引き上げ

次に、2021年12月14日にトヨタ自動車が電気自動車(EV)の戦略説明会を開催し、2030年までのEV世界販売目標を、従来目標の約200万台から150万台引き上げた350万台とし、2030年までに30車種のEVを展開していくことを発表しています。

このEV戦略説明会は、当時のトヨタ自動車社長の豊田章男元社長がプレゼンテーションした有名な説明会でして、はじめに豊田章男元社長と5台のEVが登場しましたが、EVの概要と5台のEVの説明を終えた後に、後ろに別モデルのEVが11台も出現し、豊田章男元社長が、「私たちの未来のショールームへようこそ!」と述べた、非常にインパクトのある説明会でした。

このEV世界販売目標の引き上げから、トヨタ系部品メーカーのデンソー、アイシン、トヨタ紡織の株価が思惑買いで上昇したそうです。

上述しました好調な業績や、好調な業績からの配当金増額、今後の業績が良くなりそうな材料によって、株価上昇していったのではないかと考えられます。

まとめ

この記事では、デンソー(6902)の株価上昇要因・理由について、解説しました。

今回のデンソーの主な株価上昇要因・理由として、以下のような要因・理由がありました。

- 業績の大幅回復

- 業績予想の上方修正

- 配当金の増額修正

- トヨタ自動車のEV販売予想引き上げによる思惑買い

今回のデンソーの株価上昇要因としては、一度リコールによって、下落した株価の回復による上昇が大きかったと思いました。

リコールが起こっていない場合は、株価の底がもう少し高いところに推移したはずですので、リコールなどの品質不良が起こり下落した株は、安値掴みができるチャンスになるかもしれません。

ただ、今回のケースは、リコールの火消しが無事済みましたが、エアバッグを製造していた旧TAKATAのように、民事再生法の申請(倒産)となり、株式の価値が0になる可能性もありますので、リスクは低くは無さそうに感じます。

TAKATAの場合は、エアバッグを膨らませるインフレータ(ガス発生器)のガス発生剤が異常燃焼して、インフレータの金属片が飛び散り、人を殺傷するという最悪の不具合とリコール対象の規模の大きさが起因したところが大きいですので、リコールの内容をよく確認し、リコールの内容が軽微にもかかわらず、予想以上に株価が下落している時はチャンスなのかもしれないと感じました。

以下の記事で、一般的な株価上昇の要因・理由を紹介してますので、ご興味ございましたら、ご確認頂ければと思います。

長々と記載させて頂きましたが、お読み頂きまして、ありがとうございました。今回お読み頂いて、お読み頂いた方の気づきがあれば、幸いです。

コメント