この記事では、マツモトキヨシやココカラファインなどのドラッグストアや調剤事業を展開しているマツキヨココカラ&カンパニーの2022~2023年に株価上昇した要因(原因、理由)について、分析した情報を解説していきます。

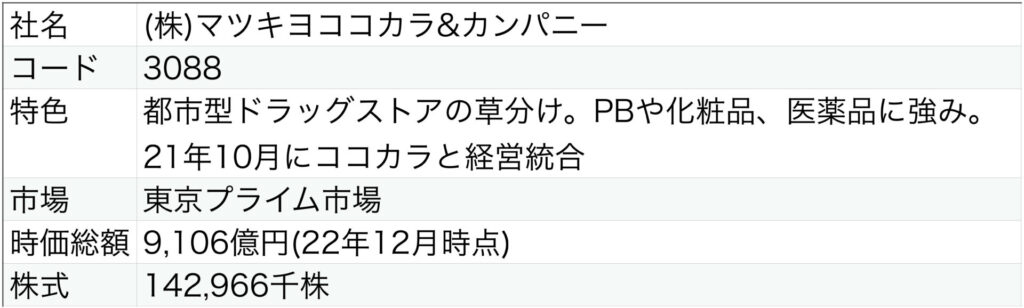

マツキヨココカラ&カンパニーの企業概要

まずは、マツキヨココカラ&カンパニーの概要を確認していきたいと思います。

出典:2023年2集 会社四季報

マツキヨココカラ&カンパニーは、大きく分けると、マツモトキヨシグループ、ココカラファイングループと株式会社MCCマネジメントの3つのグループで構成されており、それぞれのグループの中に更に数社の子会社で構成されています。

その子会社の中には、ドラッグストアや調剤事業を展開している、株式会社マツモトキヨシや株式会社ココカラファインヘルスケアがあります。

それ以外にも、介護事業を展開している株式会社ファインケアや生命保険・損害保険の販売代理業を展開している株式会社MCC保険サービスなど、多角的な事業を展開しています。

また、事業のセグメント別売上高においては、以下のようにバランスよく売り上げを挙げていることが分かります。

マツモトキヨシグループ:40%

ココカラファイングループ:20%

株式会社MCCマネジメント:40%

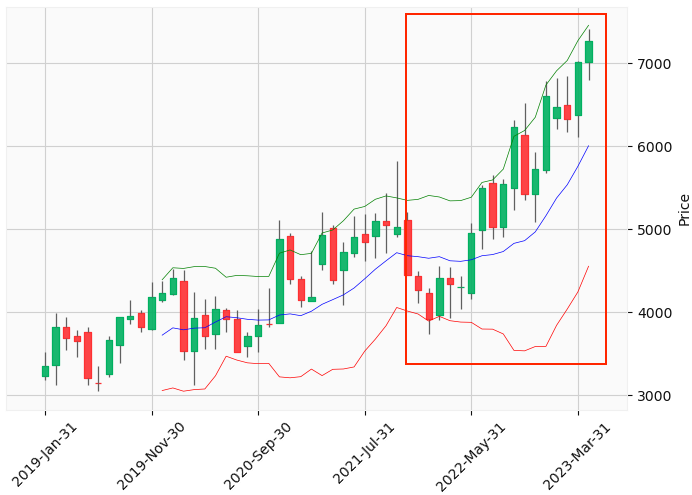

それでは、マツキヨココカラ&カンパニーの2022~2023年に株価上昇したチャートを見ていきます。

株価チャート

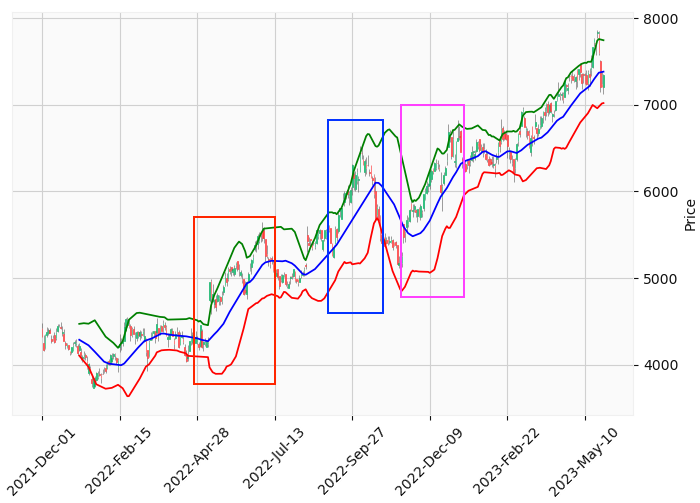

こちらの月足の株価チャートで示した、赤四角で囲んだ部分が今回分析を行う株価上昇部分となります。

株価上昇に転じる前の株価の底が、約4,000円となっています。

その後、約8,000円付近まで上昇しているので、株価の底4,000円でマツキヨココカラ&カンパニーの株式を購入できれば、8000円/4000円=200%(2倍株)となり、マツキヨココカラ&カンパニーの株式を購入したお金が2倍になったということになります。

100万円分購入していたら、200万円に変化ということですね。

それでは、気になる2倍株に変化した要因・理由を分析していきます。

上昇要因の分析

財務面での分析

まずは、各企業のIRページにて、開示されている決算や有価証券報告書に記載の財務状況から、株価上昇の要因・理由を分析していきます。

ちなみに、マツキヨココカラ&カンパニーの決算や有価証券報告書が開示されているIRサイトのURLは、こちらです。ご興味ある方は、ぜひご確認頂ければと思います。

財務面で確認する項目は、以下に示す通りで、投資の神様と言われるウォーレン・バフェットの指標(出典:バフェットの財務諸表を読む力)をお借りして、財務面の状況を確認していきたいと思います。

財務面の確認項目

- 売上高(営業収益)

- 純利益

- 流動比率(=流動資産/流動負債)

- 現金

- ROE(株主資本利益率=純利益/純利益)

- EPS(1株当たり利益=純利益/発行済み株式総数)

- キャッシュフロー・マトリックス

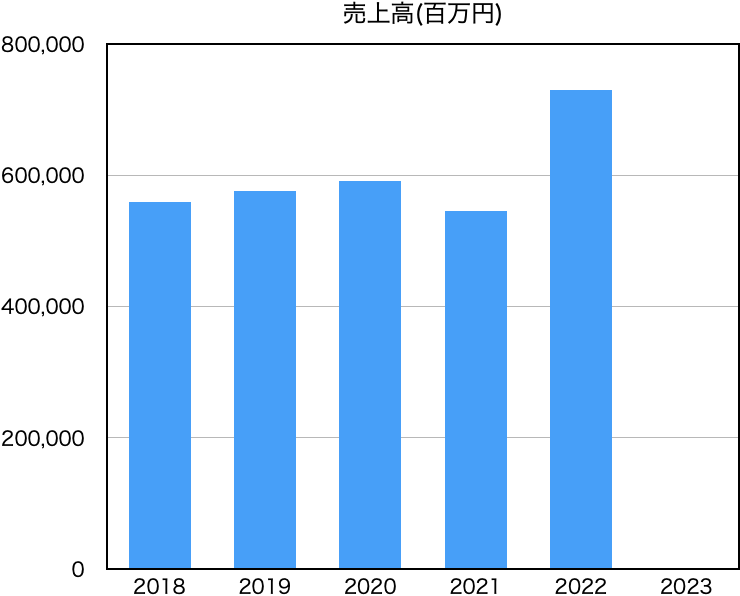

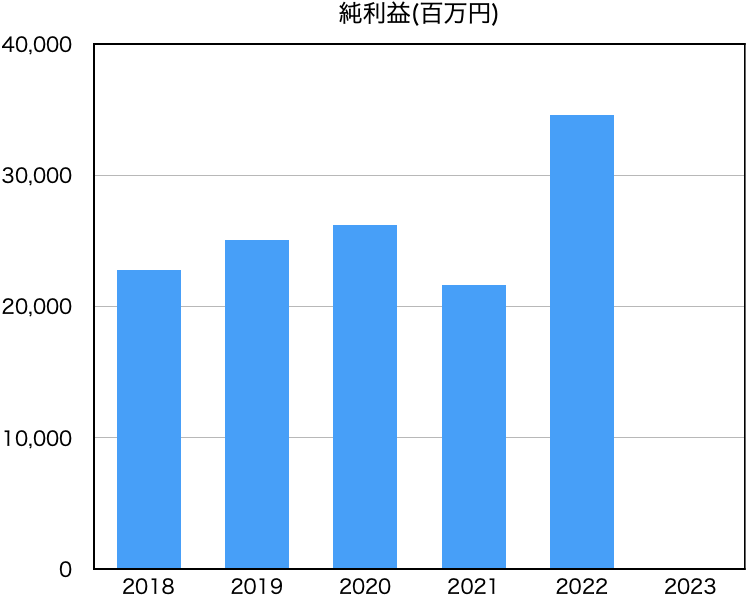

売上高・純利益

売上高と純利益は以下グラフのようになります。

株価上昇があった期間が、2022~2023年となりまして、2022年の売上高と純利益を見ると、売上高、純利益ともに、前年度(2021年)から大幅に増加しています。

この2022年の売上高と純利益の増加要因としては、決算短信によると、旧株式会社マツモトキヨシホールディングスと旧株式会社ココカラファインが、2021年10月1日に経営統合を実施し、マツモトキヨシホールディングスとココカラファインの売上高と純利益が足されたことが影響しています。

この影響もあり、株価が上昇したと考えられます。

その他財務状況

株価上昇の分析でも使いますが、主に投資対象としての適正を見る側面として、流動比率、現金、ROE(株主資本利益率)、EPS(1株当たり利益)、キャッシュフロー・マトリックスの数値を見ていきます。

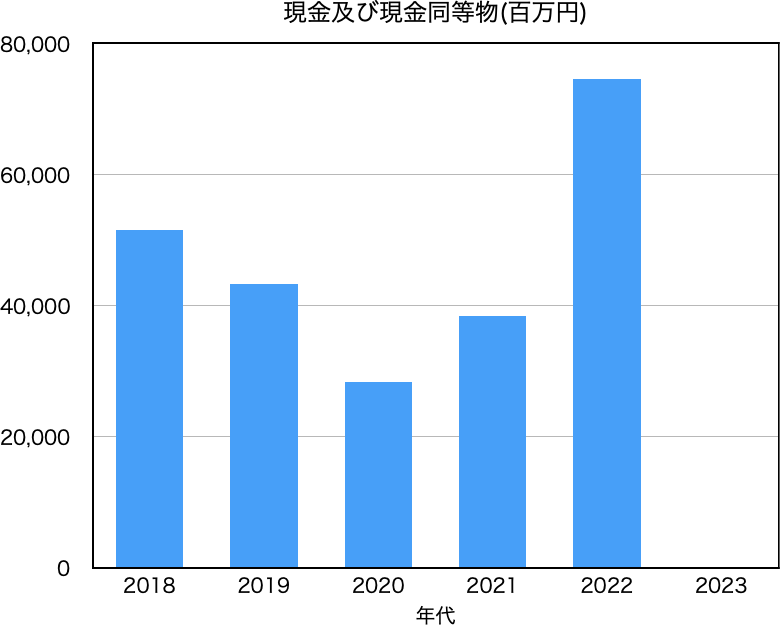

ウォーレン・バフェット指標:現金の推移は安定しているか、右肩上がりか?

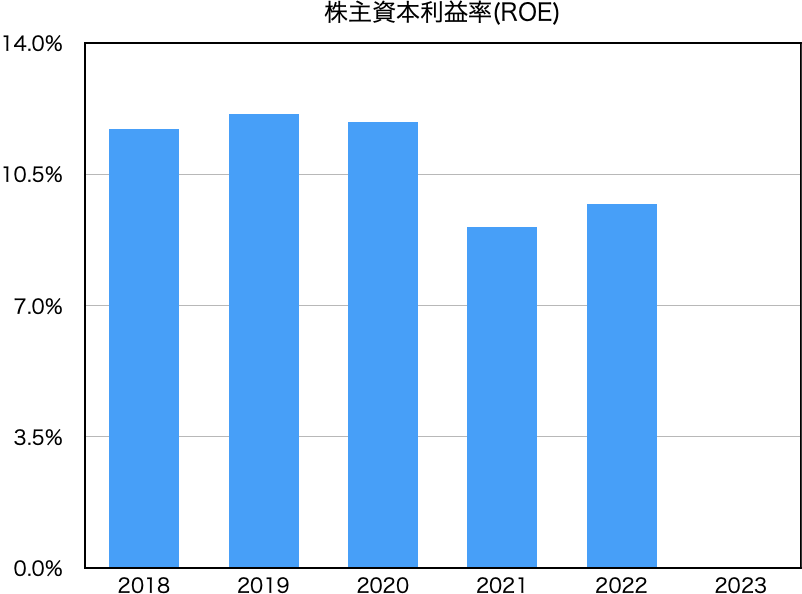

ウォーレン・バフェット指標:株主資本利益率(ROE)は安定的に高い数値か?

参考:2018年 日本の上場企業ROE平均値9.4%(出典:経済産業省)

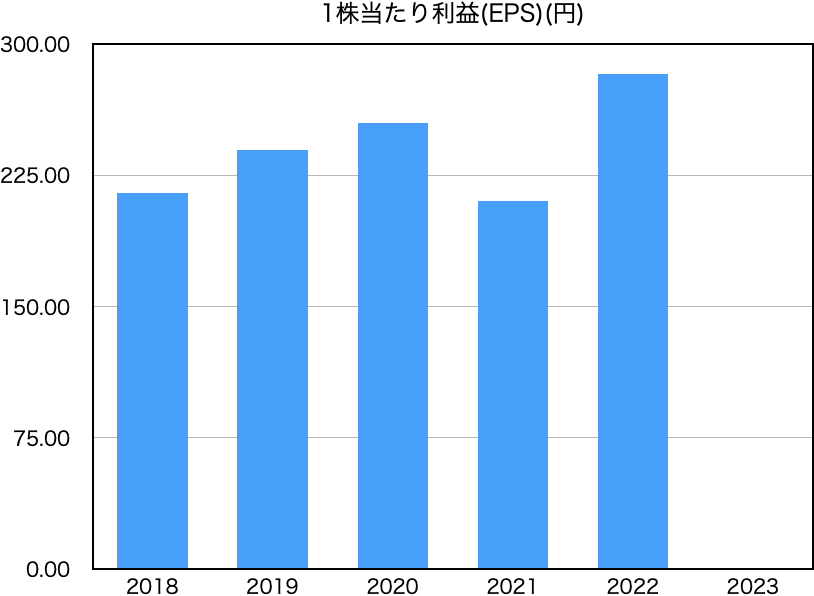

ウォーレン・バフェット指標:1株当たり利益(EPS)が安定的に高くなっているか?

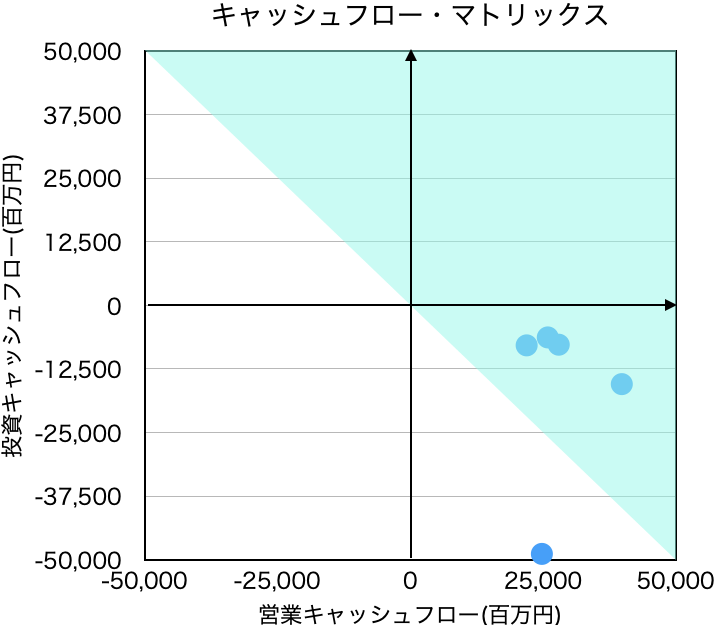

ウォーレン・バフェット指標:キャッシュフロー・マトリックスが安定期もしくは投資期か?(下図参照)

これらの指標を確認すると、ROEの数値が少し下がり気味となってはいますが、それ以外の数値においては、特に悪い印象はなく、投資対象としては、そこそこの印象なのではないかと思われます。

次に、日足でのチャートと各種テクニカル指標を確認し、もう少し詳細な株価上昇要因を見ていきます。

日足チャートとテクニカル指標での分析

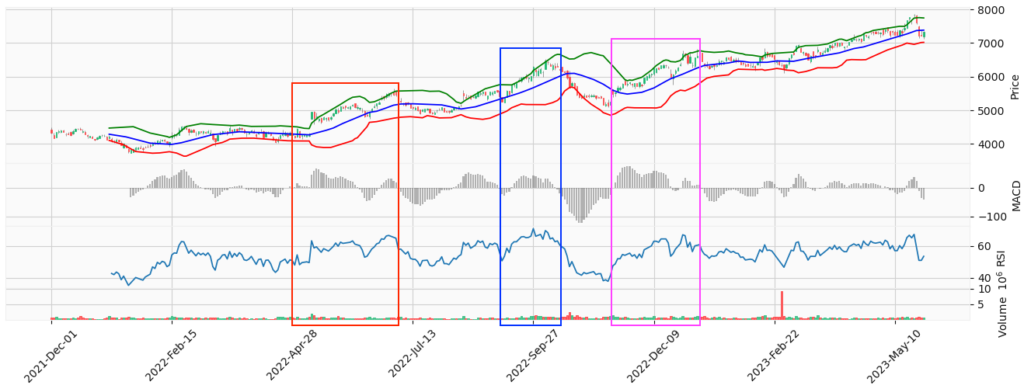

日足チャートに、ボリンジャーバンド、MACD、RSIなどのテクニカル指標を追加したグラフがこちらです。(日足チャートのみと日足チャートにテクニカル指標追加したグラフを分けています)

■日足チャート

■日足チャート+MACD+RSI+出来高

※緑線:ボリンジャーバンド上線、青線:25日移動平均線、赤線:ボリンジャーバンド下線

<テクニカル指標説明>

ボリンジャーバンド: 一般的に、上線にローソク足が近づけば売り、下線にローソク足が近づけば買い(価格の大半が上線と下線の帯(バンド)の中に収まるという統計学を応用した指標で、様々な活用法がある)

MACD(Moving Average Convergence Divergence): ヒストグラムが「マイナス→0→プラス」で買いシグナル、「プラス→0→マイナス」で売りシグナル(売買タイミングを判断する指標)

RSI(Relative Strength Index): 一般的に70~80%以上で買われ過ぎ、20~30%以下で売られ過ぎ(買われすぎ、売られ過ぎを確認し、売買タイミングを判断する指標)

日足で確認すると、株価上昇しているポイントは複数あることが確認できますが、大きく株価上昇しているポイントが3箇所ぐらいあり、大きく上下動しながら、最終的に株価が約8,000円まで上昇したことが分かります。

それでは、その大きく株価上昇ポイントである、グラフに記載の赤四角部分、青四角部分及び紫四角部分の株価上昇分析をしたいと思います。

赤四角部分の株価上昇要因・理由

まず、初めに赤四角部分の期間(2022年4月付近)には、2022年3月期の連結通期決算報告(2022年5月13日)のお知らせをしています。

この決算では、連結経常利益が前期比31.5%増の448億円になり、過去最高益を記録しており、さらに2023年3月期の予想にて、2年連続の過去最高益になる見通しを報告しています。

また、マツキヨとココカラの経営統合1周年及びマツモトキヨシ創業90周年を記念した記念配当の報告をしています。

この記念配当では、前期比10円の増配を報告しています。

この業績の好調さと配当金の増配が投資家の好感を買い、株価が上昇したと考えられます。

青四角部分の株価上昇要因・理由

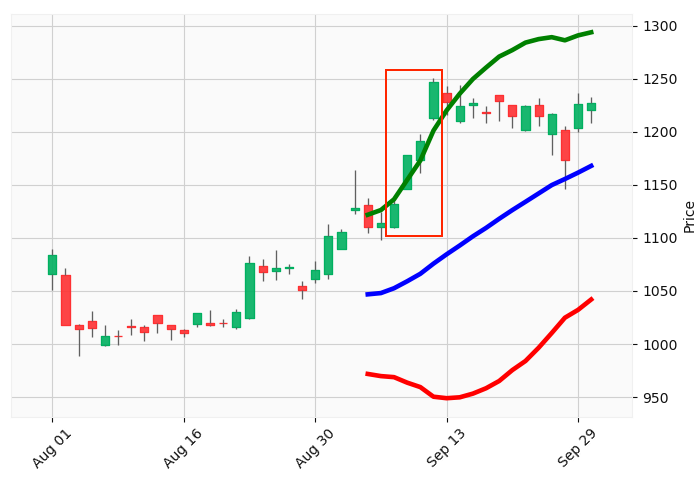

次に、青四角部分の期間(2022年9月付近)には、新型コロナウイルスの水際対策であった、日本への入国者数の上限撤廃の意欲が官房副長官から示されました。

この影響によって、インバウンド回復の期待が高まり、マツキヨココカラ&カンパニーと同じく、インバウンドでの売上回復期待が高い、高島屋や三越伊勢丹などの百貨店の銘柄も同時期に上がっていることが分かります。

■高島屋(日足チャート)

■三越伊勢丹(日足チャート)

マツキヨココカラ&カンパニーも、このインバウンドの回復期待から、株価が上昇したと考えられます。

紫四角部分の株価上昇要因・理由

最後に、紫四角部分の期間(2022年11月付近)には、自己株式取得の報告(2022年11月14日)と2023年度3月期の第二四半期決算報告(2022年11月14日)のお知らせをしています。

自己株式の取得の報告

取得する株式の総数は、230,000株となっており、この自己株式を報告した翌日中に東京証券取引所の自己株式立会外買付取引(ToSTNe-3)によって、自社株買いを行うことをお知らせしています。

自己株式立会外買付取引(ToSTNe-3)…株価に大きな影響を与えない、市場を混乱させないように、通常の取引時間外に自社株買いを行うこと

上述したように、市場の売買が行われている取引時間外に売買が行われるので、株価への大きな影響はないような取引とはなってはいるものの、自社株買いによる、経営指標の向上に期待され、株価上昇に寄与したのではないかと思われます。

2023年度3月期第2四半期の決算報告

この決算では、連結経常利益を前年同期比84.8%増の306億円となることを報告し、従来予想の240億円を大幅に上回る結果を報告しています。

この好業績を受けて、当初予想していた連結業績予想の上方修正を報告しています。

この上方修正では、営業利益が530億円から578億円と修正前40.7%増、純利益が350億円から381億円と修正前10.8%増となる見込みを報告しています。

修正前の連結業績予想においても、2期連続の過去最高益見込みだったのにもかかわらず、それを更に上乗せする上方修正に投資家が好感し、株価が上昇したと考えられます。

これらの要因があり、株価が上昇し続けて、約8,000円まで株価上昇したと考えられます。

まとめ

この記事では、マツキヨココカラ&カンパニー(3088)の株価上昇要因・理由について、解説しました。

今回のマツキヨココカラ&カンパニーの主な株価上昇要因・理由として、以下のような要因・理由がありました。

- 過去最高益達成

- インバウンドの回復期待(思惑買い)

- 自己株式取得

- 上昇修正

マツモトキヨシとココカラファインの経営統合の背景には、ドラッグストア業界のパイの取り合いの厳しさを感じます。

今や国内にドラッグストアが溢れかえっており、ツルハドラッグやスギ薬局、ディスカウントドラッグコスモス、サンドラッグなど、地方で展開しているドラッグストアも多く、コンビニと並ぶような勢いでドラッグストアの数が増えている印象を持ちます。

このようなドラッグストアのパイ取り合戦を少しでも優位に進めるためには、他社との差別化が求められますが、ドラッグストアで扱う商品数などでの差別化は難しく、安さやポイント、割引きで、いかにリピーターを増やすかが求められているような気はします。

そのような中、ドラッグストア同士で経営統合することで、お互いの長所を共有し合い、短所を補うような、シナジー効果を持たせる、もしくは、それぞれの店舗の特色を活かしながら、顧客を獲得できるように経営を進めるために、統合を行なったのではないかと考えます。

一消費者としては、企業同士の競争のおかげで、お得なシステムを利用できたり、安く商品を購入できたり、メリットを授受できているので、消費者としては、このパイの取り合い状況は悪くないのかもしれないですね。

以下の記事で、一般的な株価上昇の要因・理由を紹介してますので、ご興味ございましたら、ご確認頂ければと思います。

長々と記載させて頂きましたが、お読み頂きまして、ありがとうございました。今回お読み頂いて、お読み頂いた方の気づきがあれば、幸いです。

コメント